¿Cuál es la manera de resguardarse de la inflación en España? Mario Conde te da la explicación

El antiguo banquero Mario Conde resalta el papel del bitcoin como una herramienta para protegerse contra la inflación, mencionando sus beneficios en comparación con los activos convencionales.

Es poco habitual que un antiguo banquero aborde el tema de la inflación como lo hace el español Mario Conde. Tras varios años fuera del foco público, ha regresado mencionando a bitcoin (BTC) y sus atributos que lo convierten en un recurso valioso para defenderse de la depreciación de las monedas fiduciarias.

“Quienes opten por conservar su riqueza en activos fiduciarios deben entender que están en un error si piensan que podrán lograrlo de esa manera”, destacó también el abogado y empresario español.

“Cada año, simplemente debido al efecto de la inflación, pierdes, y si además se produce un desajuste en la oferta y la demanda de ciertos activos financieros, las pérdidas son aún mayores. Esto se debe a que el dinero fiduciario ya no sirve como medio de preservación de valor”.

Mario Conde, exbanquero español.

Conde respondió a preguntas y ofreció consejos sobre cómo los españoles pueden protegerse de la rápida pérdida del poder adquisitivo que están experimentando. Antes de presentar su propia estrategia, el exbanquero analizó métodos tradicionales que se suelen emplear para protegerse de la inflación.

“Algunas personas argumentan que lo importante es tener liquidez, pero caen en la trampa de comprar deuda pública, que ofrece rendimientos inferiores a la inflación real”, señaló Conde.

Luego, mencionó la práctica común de adquirir activos que conservan su valor, como el oro o las tierras, como medida para protegerse de la inflación. No obstante, advirtió que esta estrategia conlleva el dilema entre la rentabilidad (preservar el valor) y la liquidez (disponibilidad inmediata del dinero cuando se necesite).

“Podrías decir que vas a comprar un piso porque está muy barato o porque surge la oportunidad, pero cuando necesitas el dinero y pones el piso en venta, te resulta difícil venderlo. Esto se debe a la falta de liquidez, y si no la hay, tendrás que venderlo al precio que sea, lo que significa que no has preservado el valor. Lo mismo ocurre con el oro, ¿qué vas a hacer? ¿Transportar los lingotes en una carretilla?”.

Para Mario Conde, Bitcoin emerge como un recurso defensivo contra la inflación, superando las limitaciones de otros activos tradicionalmente considerados para preservar valor. Esto se debe a su mayor liquidez en comparación con bienes inmuebles o tierras, así como a su facilidad de transporte en comparación con el oro.

Conde también resalta ciertas características distintivas de Bitcoin, como su descentralización y su política monetaria basada en la escasez. Esta última se refleja en el hecho de que el código de la criptomoneda creada por Satoshi Nakamoto establece un límite máximo de 21 millones de monedas.

Basándose en el principio de escasez de Bitcoin, Conde insta al mundo a comprender que “no es que los precios de las cosas estén aumentando, sino que el valor del dinero fiduciario está disminuyendo. Y no es que el precio de Bitcoin esté aumentando, sino que el valor del euro y del dólar está disminuyendo cada vez más”.

El exbanquero español también aborda la volatilidad de Bitcoin, que ha sido motivo de rechazo por parte de muchas personas hacia esta criptomoneda pionera.

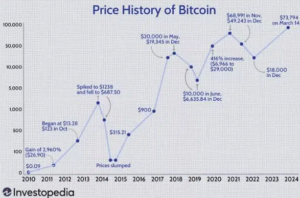

“Aunque el precio de Bitcoin fluctúa considerablemente debido a la oferta y la demanda, la tendencia general desde su creación ha sido ascendente, a diferencia del dólar y el euro, cuya tendencia ha sido descendente”, explica.

Luego, Conde desafía a las personas a calcular la rentabilidad a largo plazo del ahorro en Bitcoin y compararla con lo que podrían haber obtenido al ahorrar en moneda fiduciaria en los bancos.

“Y si no, solo echa un vistazo a lo que podías comprar con un dólar hace 20 años, cuando podías pagar incluso una noche en un hotel. Ahora piensa en lo que puedes comprar con un dólar o un euro hoy en día y verás lo volátil que son. Por eso, es crucial que te des cuenta de que el dinero fiduciario ya no sirve como un medio para preservar el valor, y una vez que tengas eso claro, verás la verdad. Si, por el contrario, sigues creyendo que el dinero que tienes en el banco preserva valor, con el tiempo te darás cuenta de que no es así”.

Mario Conde, exbanquero español.

Por esta razón, Conde considera a Bitcoin como un sólido preservador de valor, gracias a su capacidad para gestionar la liquidez, la rentabilidad y el riesgo. “Y deja de lado el dinero fiduciario porque los políticos han perdido la habilidad de crear una moneda sólida”, concluyó.